Les stablecoins sont une catégorie de crypto-monnaies conçues pour atténuer l’un des principaux défis du secteur des actifs numériques : la volatilité du marché. En s’ancrant à des valeurs stables, souvent des monnaies fiduciaires comme le dollar américain, ces tokens offrent une certaine prévisibilité dans la mesure où la stabilité est assurée de manière continue…

Ce lien avec des actifs stables permet aux stablecoins de servir de moyen d’échange fiable, de réserve de valeur et de mécanisme de calcul de prix, rendant ainsi les transactions en cryptomonnaies plus accessibles et pratiques pour les utilisateurs quotidiens, les entreprises et les investisseurs. Leur utilité s’étend également au-delà des plateformes d’échange, facilitant des opérations comme le transfert de fonds à l’international, l’accès à des services financiers décentralisés (DeFi) et l’intégration dans des systèmes économiques numériques émergents, tout en proposant une porte d’entrée moins volatile au monde des crypto-monnaies.

Comme souvent dans l’univers crypto, on classe généralement les stablecoins en 2 catégories : ceux qui sont régis par une entreprise et fonctionnent de manière centralisée avec des mécanismes de réserves et ceux qui tendent à être décentralisés, privilégiant une approche algorithmique…

L’approche centralisée

Les stablecoins centralisés représentent la majorité des principaux stablecoins actuellement utilisés sur le marché. Ces tokens, tels que l’USDT émis par Tether ou l’USDC de Circle, sont gérés par des entités centralisées qui s’engagent à maintenir une réserve de monnaie fiduciaire équivalente à la quantité de tokens émis. Cette réserve, souvent en dollars américains, sert de garantie ou de collatéral pour les stablecoins émis.

L’USDT est d’ailleurs souvent critiquée pour son manque de transparence en ce qui concerne la gestion de ses réserves. Les investisseurs et les régulateurs s’interrogent sur la composition exacte et la suffisance des actifs qui sous-tendent la monnaie. La dernière critique en date est un récent rapport de la Deutsche Bank remettant en question la stabilité et la transparence des pratiques de Tether…

Outre la monnaie fiduciaire, certains stablecoins centralisés utilisent des matières premières comme collatéral. Un exemple notable est le Perth Mint Gold Token (PMGT), qui est adossé à de l’or physique stocké et sécurisé par la Monnaie Royale Australienne de Perth. Chaque token PMGT équivaut à un gramme d’or, offrant ainsi une couverture tangible et régulée, ce qui peut rassurer les investisseurs quant à la stabilité et la valeur du token.

Tour d’horizon du marché

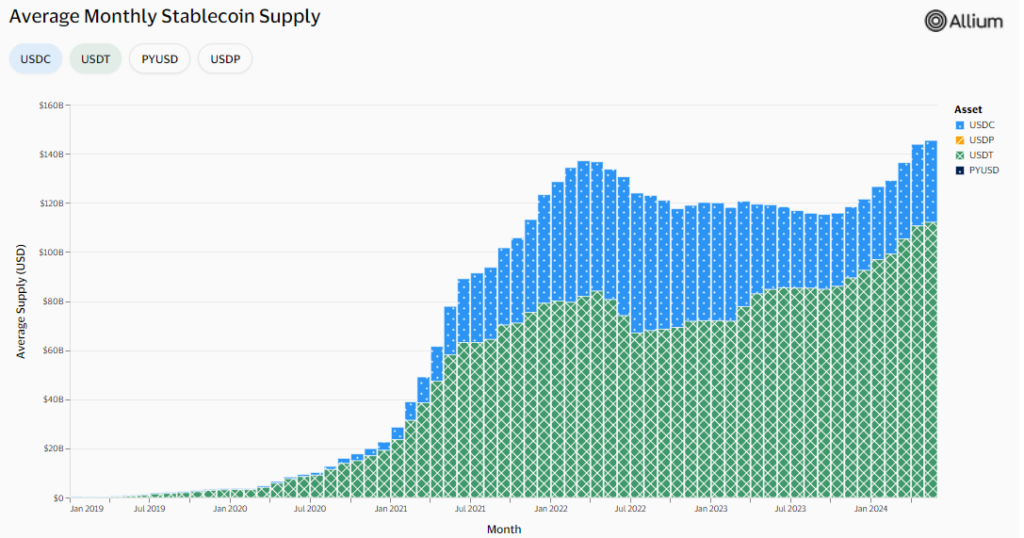

L’USDT continue de dominer le marché des stablecoins avec une capitalisation boursière de plus de 110 milliards de dollars, ce qui représente environ 70% de la part de marché totale de cette catégorie de crypto-monnaies. En comparaison, l’USDC affiche une capitalisation de 33,5 milliards de dollars.

visaonchainanalytics.com

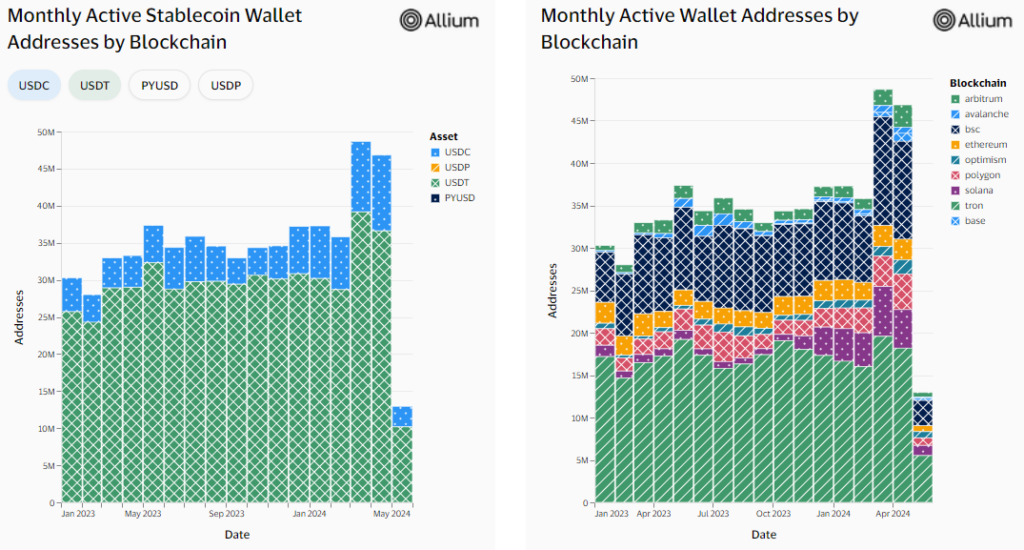

Concernant le nombre d’utilisateurs, USDC ne parvient pas à rattraper USDT. En avril 2024, plus de 34,2 millions de portefeuilles uniques ont utilisé USDT, tandis qu’USDC a compté 9,57 millions d’utilisateurs uniques comme le montrent ces graphiques :

visaonchainanalytics.com

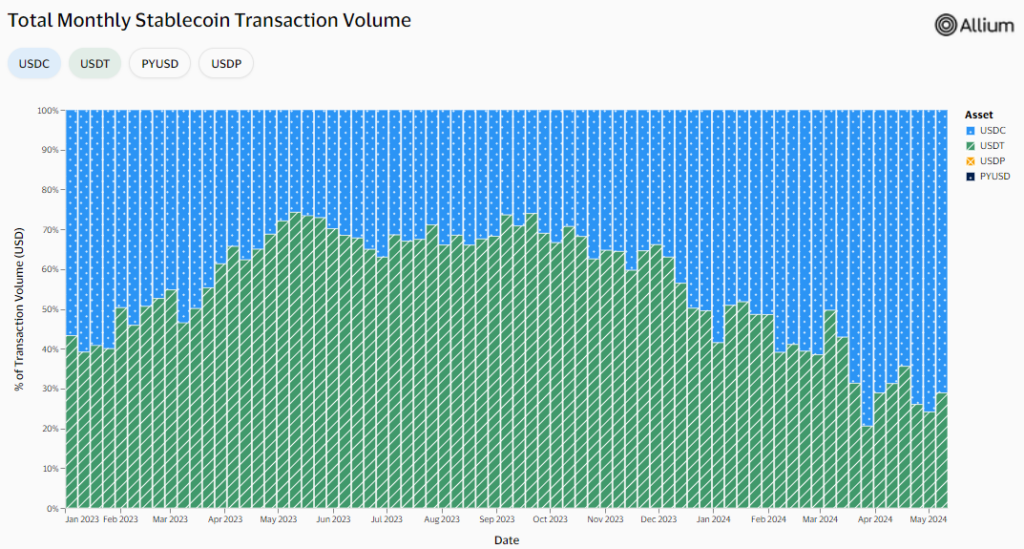

En revanche, concernant le volume de transactions, la tendance s’est inversée depuis 2024. L’USDC prend le large face à son concurrent et représente maintenant les 3 quarts du volume :

visaonchainanalytics.com

L’approche décentralisée

Contrairement aux stablecoins centralisés, les stablecoins décentralisés fonctionnent sans une autorité centrale qui en contrôle l’émission ou la gestion. Ils sont censés être plus transparents mais pas moins sans risques…

Certains de ces tokens tirent leur stabilité d’autres crypto-monnaies plutôt que de monnaies fiduciaires. Ils sont donc adossés à des actifs numériques on-chain. Le stablecoin DAI est un exemple prééminent dans cette catégorie. Il est principalement garanti par un “panier” de crypto-monnaies incluant environ 50% en USDC, 20% en Ethereum (ETH), 6% en Bitcoin enveloppé (wrapped Bitcoin), et le reste réparti entre différentes crypto-monnaies.

Le cas du “stablecoin” LUNA

D’autres stablecoin décentralisés utilisent un algorithme pour stabiliser le prix du token. Un exemple notable dans la catégorie des stablecoins décentralisés algorithmique était LUNA, et de son TerraUSD (UST). L’objectif de UST était de maintenir une parité avec le dollar américain par un mécanisme algorithmique qui ajustait l’offre de LUNA en fonction des fluctuations de la demande pour UST. Ce système permettait théoriquement de maintenir la stabilité sans dépendre de collatéraux physiques ou fiduciaires.

Cependant, en mai 2022, le mécanisme a échoué spectaculairement lors d’une crise de confiance massive parmi les investisseurs, entraînant une débandade qui a vu UST perdre sa parité avec le dollar et LUNA s’effondrer presque à zéro. Ce désastre a mis en évidence les risques potentiels liés à la dépendance excessive à des mécanismes purement algorithmiques sans soutien collatéral adéquat, et a soulevé des questions importantes sur la viabilité à long terme de tels modèles de stablecoins décentralisés…

Les mécanismes à l’œuvre pour garantir la stabilité

Dans les systèmes de stablecoins décentralisés algorithmiques, le mécanisme de création (minting) et de destruction (burning ou unminting) de tokens joue un rôle crucial dans le maintien de leur stabilité. Ces actions sont régies par des algorithmes automatisés qui ajustent l’offre de tokens en circulation en fonction des variations de demande et de prix, visant à conserver la parité avec l’actif sous-jacent, souvent une monnaie fiduciaire comme le dollar.

Par exemple, si la demande pour un stablecoin augmente et que son prix dépasse la valeur nominale, le système peut créer (mint) et libérer plus de tokens pour réduire le prix à sa valeur d’ancrage. Inversement, si le prix chute en dessous de cette valeur, des tokens peuvent être achetés et détruits (unminted), réduisant ainsi l’offre et poussant le prix vers le haut. Ce processus dynamique permet de maintenir une valeur stable malgré les fluctuations du marché, offrant ainsi une fiabilité accrue pour les transactions et les investissements dans l’écosystème des crypto-monnaies.

Terra utilisait d’ailleurs un mécanisme sophistiqué où LUNA et UST étaient interconnectés pour maintenir la parité de UST avec le dollar américain. Lorsque le prix de UST dépassait 1 USD, les utilisateurs étaient encouragés à “mint” (créer) plus de UST en brûlant (burning) LUNA, augmentant ainsi l’offre de UST pour ramener son prix à 1 USD. Inversement, si le prix de UST tombait sous 1 USD, les utilisateurs pouvaient gagner en profitant de “burn” UST pour “mint” LUNA, réduisant l’offre de UST et poussant son prix vers le haut.

Le règlement MiCA

Conçu pour combler un vide juridique dans la régulation des crypto-actifs, le règlement MiCA (Markets in Crypto-Assets), adopté par le Parlement européen le 20 avril 2022, vise à mettre en place une régulation proactive, en contraste avec l’absence de régulation observée aux États-Unis (voir notre article).

Officiellement entré en vigueur le 29 juin 2023, le règlement MiCA sera pleinement applicable à partir du 30 décembre 2024, après une période de transition de 18 mois. Toutefois, les règles spécifiques aux stablecoins seront mises en application plus tôt, dès le 30 juin 2024. Cette réglementation imposera des normes strictes aux émetteurs de stablecoins, qu’ils opèrent selon un modèle centralisé ou décentralisé, potentiellement limitant l’accès des utilisateurs européens aux principaux stablecoins sur les plateformes d’échange régulées en Europe.

Les émetteurs de stablecoins devront choisir entre l’obtention d’une licence en tant qu’établissement de monnaie électronique (EME) ou l’agrément ART (Asset Referenced Token). Pour différencier les deux, les tokens ART, cherchent à maintenir une valeur stable en se référençant à un ou plusieurs actifs, généralement pour équivaloir à 1 dollar (comme l’USDT ou l’USDC). Le cadre réglementaire MiCA impose d’ailleurs que les émetteurs d’ART aient leur siège social dans l’Union européenne, encadrant ainsi strictement leur émission. De leur côté les EMT (Electronic-Money Tokens) visent également à maintenir une stabilité de valeur mais se réfèrent uniquement à une monnaie fiduciaire, ce qui les distingue des ART. Les émetteurs d’EMT doivent être des institutions de crédit ou des institutions de monnaie électronique. Cela pourrait donc concerner les monnaies électroniques de banques centrales (CBDC).

Les nouvelles règles imposées par MiCA se concentrent également sur la transparence, la gestion des réserves et le volume des transactions. Un petit émetteur de stablecoins devra ainsi maintenir 30% de ses réserves en dépôts de trésorerie dans une banque, tandis que pour les stablecoins de grande envergure, considérés comme systémiques tels que l’USDT ou l’USDC, ce taux s’élève à 60%.

Il est également prévu que les transactions quotidiennes de stablecoins soient limitées à 200 millions d’euros, un chiffre très loin de la réalité du marché…

Vers de nouveaux types de stablecoin ?

Le déclin de Tether se voit accompagné de l’émergence nouveaux stablecoins basés sur des actifs du monde réel pour garantir plus de sécurité aux détenteurs et leur reverser un part des revenu issus du collatéral. Restez à l’écoute, on vous en parle dans le prochain article…