Au cœur de tout marché financier se trouve un élément crucial : la liquidité. Elle représente la facilité avec laquelle un actif peut être rapidement échangé sans affecter son prix. Alors que les marchés financiers reposent sur un équilibre délicat entre l’offre et la demande, cet équilibre est souvent maintenu par des entités appelées “Market Makers” ou teneurs de marché qui apportent la liquidité nécessaire.

Dans le contexte des marchés financiers, un marché est considéré comme liquide si de grandes quantités d’un actif peuvent être achetées ou vendues sans entraîner de variations de prix significatives. Pour comprendre pleinement le rôle et l’importance des Automated Market Makers (AMM) dans la DeFi, il est essentiel de se familiariser d’abord avec le concept des Market Makers dans la finance traditionnelle…

Sommaire

Comprendre les Market Makers

Le rôle des Market Makers dans la finance traditionnelle

Un Market Maker, ou teneur de marché, est une entreprise ou un individu qui achète et vend activement des actifs financiers, tels que des actions, des obligations ou des devises, pour son propre compte. Leur rôle principal est de fournir de la liquidité aux marchés, ce qui signifie qu’ils sont constamment prêts à acheter ou vendre à des prix déterminés par eux.

Prenons l’exemple d’une bourse d’actions. Si un investisseur souhaite vendre ses actions d’une entreprise particulière, il n’est pas toujours garanti qu’un autre investisseur souhaite les acheter au même moment. C’est là qu’intervient le Market Maker. Il s’engage à acheter les actions, assurant ainsi que l’investisseur puisse vendre ses actions quand il le souhaite. Inversement, si un investisseur souhaite acheter des actions, le Market Maker vendra une partie de ses propres actions.

Le rôle des Market Makers est donc essentiel pour assurer la fluidité des transactions sur les marchés financiers. Ils réduisent le risque que les investisseurs ne trouvent pas de contrepartie pour leurs ordres, ce qui peut entraîner des retards ou des coûts supplémentaires.

Comment les Market Makers assurent la liquidité sur les marchés

La liquidité, comme mentionnée précédemment, est la capacité d’acheter ou de vendre un actif sans causer de fluctuation significative de son prix. Les Market Makers assurent cette liquidité en maintenant un inventaire d’actifs et en se tenant prêts à acheter ou vendre à des prix qu’ils définissent eux-mêmes.

Pour comprendre ce mécanisme, supposons qu’un investisseur souhaite vendre plusieurs actions d’une entreprise, si aucun autre investisseur n’est prêt à acheter à ce prix, le Market Maker intervient et achète les actions. Le Market Maker prend alors un risque, car il possède maintenant ces actions et leur prix pourrait fluctuer. Cependant, en échange de ce risque, le Market Maker gagne la différence entre le prix d’achat et le prix de vente, appelée spread.

Ce spread est la principale source de revenus pour les Market Makers. En assurant constamment la liquidité, ils peuvent profiter des petites différences de prix entre l’achat et la vente. Cependant, il est essentiel de noter que le rôle des Market Makers n’est pas sans risques. Ils sont constamment exposés aux mouvements du marché et doivent donc gérer activement leurs inventaires pour minimiser les pertes potentielles.

L’arrivée des Automated Market Makers (AMM)

Des plateformes centralisées aux DEX

Les premiers échanges de cryptomonnaies ont commencé avec des plateformes centralisées, similaires aux bourses traditionnelles. Ces plateformes, comme Binance ou Coinbase, agissent comme intermédiaires entre les acheteurs et les vendeurs, facilitant les échanges mais conservant également le contrôle sur les fonds des utilisateurs.

Sont ensuite apparus les premiers les échanges décentralisés ou DEX qui, contrairement aux plateformes centralisées, permettent aux utilisateurs de conserver la propriété de leurs fonds et d’échanger directement depuis leurs portefeuilles. Les DEX, comme Uniswap ou Sushiswap, utilisent des AMM pour faciliter ces échanges.

L’avènement des DEX a été une réponse aux problèmes posés par les plateformes centralisées, notamment les problèmes de transparence et de propriété des fonds. C’est avec ces nouvelles plateformes décentralisées que sont apparus les Automated Market Maker (AMM). Ils ont complètement redéfini la manière dont les échanges de crypto-monnaies sont effectués.

Qu’est-ce qu’un AMM et comment il diffère des Market Makers traditionnels

Un AMM, par définition, est un algorithme qui permet les échanges entre deux cryptomonnaies ou plus, de manière totalement autonome. Contrairement aux Market Makers traditionnels qui dépendent d’entités ou d’individus pour fournir de la liquidité, les AMM fonctionnent grâce à des smartcontracts sur la blockchain.

Dans un marché traditionnel, si une personne souhaite vendre des actions, elle dépend d’un Market Maker ou d’un autre acheteur pour effectuer la transaction. Sur un exchange décentralisé (DEX), si vous souhaitez échanger du un token A contre un token B, vous n’aurez pas besoin que votre ordre de vente rencontre un ordre d’achat pour que la transaction se fasse. L’AMM, grâce à son algorithme, détermine le taux d’échange basé sur la liquidité disponible et exécute la transaction.

Pourquoi utiliser les AMM en DeFi

Les avantages

Les AMM offrent une multitude d’avantages qui les rendent attrayants pour les utilisateurs de la DeFi, allant de la décentralisation à la capacité de tirer parti du Yield Farming. Ces algorithmes jouent un rôle essentiel dans le dynamisme d’une plateforme d’échange. Ils injectent de la liquidité en soutenant simultanément l’achat et la vente. Cette intervention a pour effet de stabiliser les variations de valeur de l’actif concerné. De plus, à mesure que l’activité de trading s’intensifie sur la plateforme, ces mécanismes contribuent à réduire progressivement l’écart de prix, garantissant ainsi une expérience de trading plus fluide pour les utilisateurs.

Décentraliser les échanges, accélérer les échanges et supprimer les tiers de confiance

Contrairement aux plateformes centralisées, où une entité contrôle le processus d’échange, les AMM fonctionnent sur des contrats intelligents sur la blockchain, garantissant une transparence totale. Cette décentralisation élimine le besoin de tiers de confiance, réduisant ainsi les risques associés à la censure ou à la manipulation.

De plus, les AMM accélèrent considérablement les échanges. Dans le système financier traditionnel, les transactions peuvent prendre du temps en raison de la nécessité d’apparier les ordres. Avec les AMM, les échanges sont presque instantanés, car ils sont automatisés par des contrats intelligents. Par exemple, si un utilisateur souhaite échanger du Bitcoin contre de l’Ethereum sur un DEX utilisant un AMM, la transaction peut être finalisée en quelques secondes, sans dépendre de la disponibilité d’un acheteur ou d’un vendeur.

Les opportunités de Yield Farming

En tant que fournisseur de liquidité, un utilisateur peut déposer des cryptomonnaies dans un pool de liquidité et gagner des intérêts sur ces dépôts. Ces intérêts proviennent des frais de transaction générés par les échanges effectués dans le pool. Les pools de liquidité sont essentiellement des réservoirs de fonds fournis par des utilisateurs, appelés fournisseurs de liquidité. Ces fonds sont utilisés pour faciliter les échanges sur les DEX. Par exemple, si un utilisateur dépose 1 ETH et 1000 USDC dans un pool de liquidité, il peut gagner des intérêts à chaque fois que quelqu’un échange de l’ETH contre de l’USDC dans ce pool.

Quelques inconvénients

L’effet de glissement (slippage)

Le slippage est un phénomène courant sur les DEX. Il fait référence à la différence entre le prix attendu d’une transaction et le prix auquel elle est finalement exécutée. Par exemple, si un utilisateur s’attend à recevoir 100 USDC en échange de son ETH, mais qu’il en reçoit finalement 98 en raison de la volatilité du marché, cela est considéré comme un slippage de 2 USDC. Bien que de nombreux protocoles permettent de définir un slippage maximal pour éviter de grandes différences de prix, il reste un défi inhérent aux AMM.

Les pertes non permanentes (impermanent loss)

L’impermanent loss est un autre défi majeur pour les fournisseurs de liquidité. Lorsque la valeur relative des cryptomonnaies dans un pool de liquidité change, les fournisseurs peuvent subir des pertes temporaires. Par exemple, si la valeur de l’ETH augmente par rapport à l’USDC après qu’un utilisateur a déposé ces actifs dans un pool, il pourrait récupérer moins d’ETH et plus d’USDC lorsqu’il retire ses fonds, entraînant une perte par rapport à s’il avait simplement conservé ses actifs.

Fonctionnement des AMM

Les bases : comment les AMM déterminent les prix

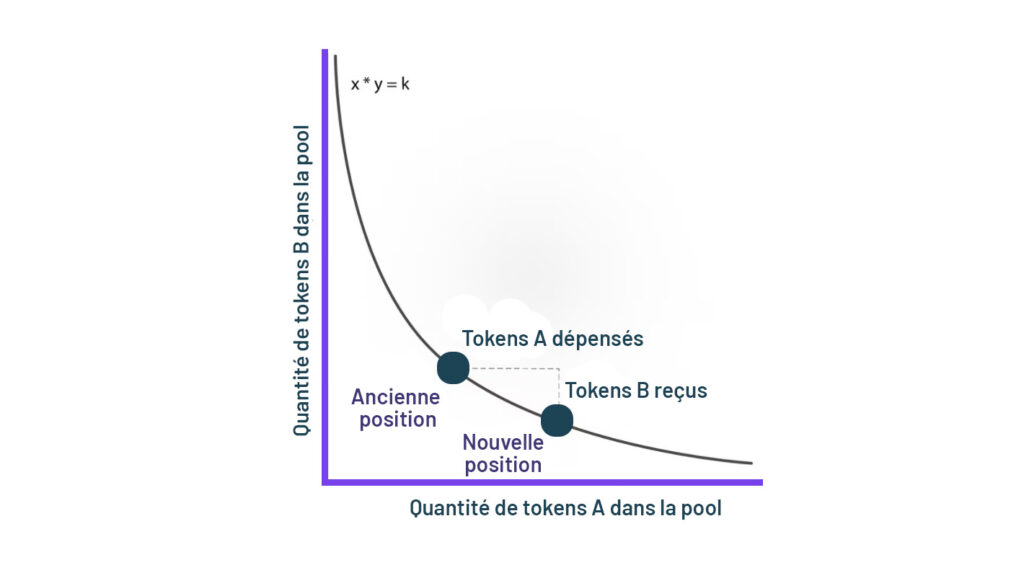

Contrairement aux bourses traditionnelles qui utilisent des carnets d’ordres pour apparier les acheteurs et les vendeurs, les AMM utilisent des formules mathématiques pour déterminer le prix des actifs. Ces formules tiennent compte des quantités d’actifs dans un pool de liquidité pour établir un prix. Par exemple, dans le modèle de Market Maker à produit constant (CPMM), la formule x*y=k est utilisée, où x et y représentent les quantités de deux tokens dans le pool, et k est une constante. Cette formule garantit que le produit des quantités de deux tokens reste constant, quel que soit le volume échangé, assurant ainsi une liquidité continue.

Les pools de liquidité

Les pools de liquidité sont au cœur du fonctionnement des AMM. Ils sont constitués de fonds déposés par les fournisseurs de liquidité (LP) et sont utilisés pour faciliter les échanges sur la plateforme. Lorsqu’un trader souhaite échanger un token A contre un token B, il interagit avec le pool de liquidité correspondant plutôt qu’avec un autre trader. Les prix sont déterminés en fonction des réserves de chaque token dans le pool.

Les fournisseurs de liquidité sont incités à déposer leurs actifs dans ces pools en échange de frais de transaction générés par les échanges. Plus un pool a de liquidité, plus il est attractif pour les traders, car il offre une meilleure stabilité des prix et moins de slippage.

L’interaction entre fournisseurs de liquidité, traders et arbitres

Les AMM reposent sur une interaction harmonieuse entre trois acteurs principaux : les fournisseurs de liquidité, les traders et les arbitres.

- Fournisseurs de liquidité : ce sont des individus ou des entités qui déposent des actifs dans les pools de liquidité des AMM. En retour, ils reçoivent des frais de transaction basés sur le volume d’échanges effectués dans leur pool. Ils prennent cependant le risque de pertes non permanentes si les prix des actifs dans le pool fluctuent considérablement.

- Traders : ce sont les utilisateurs qui échangent des actifs en utilisant les AMM. Ils bénéficient de la liquidité fournie par les LP et paient des frais de transaction pour chaque échange.

- Arbitres : ils jouent un rôle crucial pour maintenir les prix des AMM en adéquation avec les autres marchés. Si un écart de prix se produit entre un AMM et un autre marché, les arbitres peuvent réaliser un profit en achetant l’actif moins cher et en le vendant là où il est plus cher, jusqu’à ce que les prix soient équilibrés.

Les différents types d’Automated Market Makers

Les Constant function market makers (CFMMs)

Les Constant function market makers (CFMMs) ou market makers à fonction constante en Français, tels que les CPMM, les CSMM et les CMMM ont été popularisés par des protocoles tels que Bancor, Curve et Uniswap. Ces Automated Market Makers de première génération reposent sur une fonction constante, où les réserves d’actifs combinées des paires de trading doivent demeurer inchangées.Sur les paires de trading (exemple : ETH-USDT) des DEX, les dépôts des utilisateurs sont regroupés au sein d’un contrat intelligent et tout le monde pourra utiliser cette liquidité pour échanger des tokens.

Constant Product Market Maker (CPMM)

Le premier type de CFMM à voir le jour a été le market maker à produit constant (CPMM), sur le DEX de Bancor. Il est basé sur la fonction x*y=k, qui établit une gamme de prix pour deux tokens en fonction de la liquidité disponible pour les deux tokens d’une même paire. Lorsque l’offre du token X augmente, l’offre du token Y doit diminuer (ou inversement) pour maintenir le produit constant K.

La représentation graphique de la fonction x*y=k est une hyperbole où la liquidité est toujours disponible, mais à des prix de plus en plus élevés, qui tendent vers l’infini aux deux extrémités.

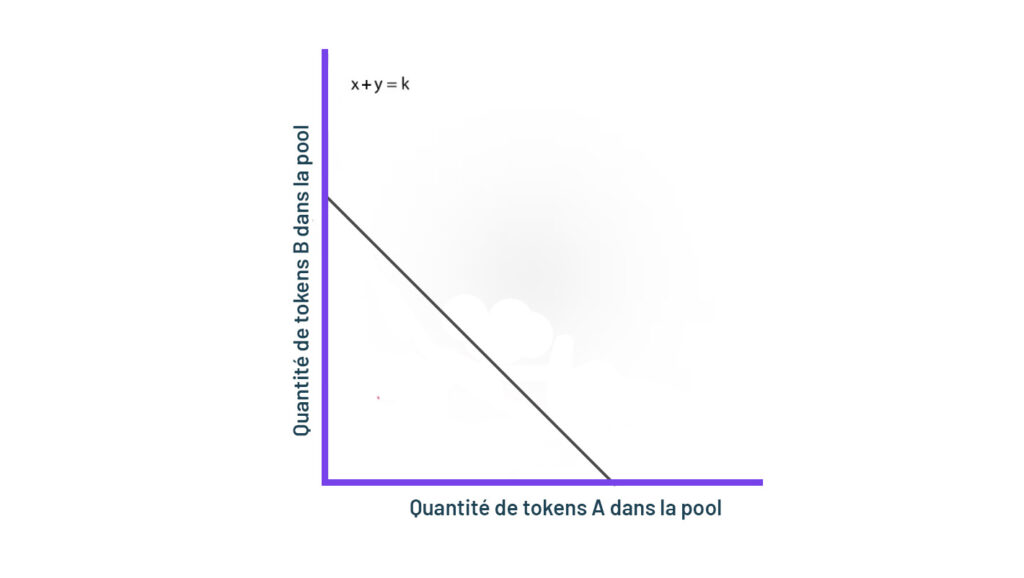

Constant Sum Market Maker (CSMM)

Puis est apparu le market maker à somme constante (CSMM), qui est idéal pour les transactions à impact de prix nul, mais qui n’offre pas une liquidité infinie. Il suit la formule suivante x+y=k, qui crée une ligne droite lorsqu’elle est tracée.

Toutefois, le CSMM n’est que très rarement utilisé. En effet, ce modèle permet malheureusement de drainer l’une des réserves si le prix de référence hors chaîne entre les jetons n’est pas de 1:1. Une telle situation détruirait un côté du pool de liquidité, laissant toute la liquidité résider dans un seul des actifs et ne laissant donc plus de liquidité pour les traders.

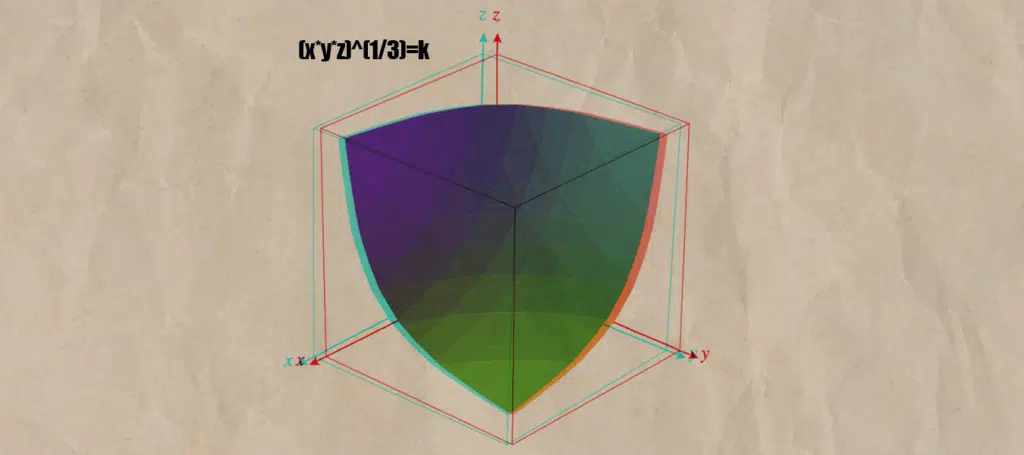

Constant Mean Market Maker (CMMM)

Le CMMM permet d’ajouter plus de deux tokens dans un pool. Il utilise la formule mathématique suivante (x*y*z)^(⅓)=k (pour une quantité égale de 3 actifs) afin de maintenir une moyenne constante entre les réserves de tokens.

Source : Whitepaper Balancer

Ce modèle a vu le jour avec l’exchange Balancer. Il offre ainsi une plus grande flexibilité pour les échanges multi-tokens et permet une pondération différente que l’habituel 50/50 que l’on retrouve dans les autres modèles types CFMM. Il permet une exposition variable aux différents actifs du pool et permet des swaps entre tous les actifs du pool.

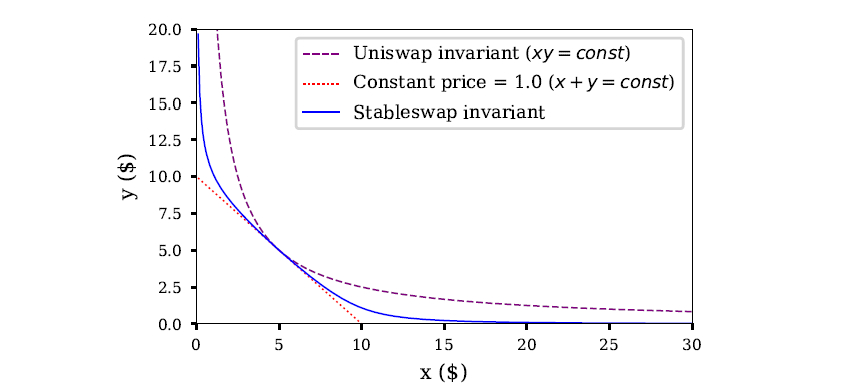

Market Makers à fonction constante hybrides

Ils combinent différentes fonctions pour résoudre des problèmes spécifiques. Au lieu de s’appuyer sur une seule formule ou fonction, ils intègrent plusieurs d’entre elles pour obtenir des comportements souhaités. Par exemple, ils peuvent combiner la fonction d’un Market Maker à somme constante avec celle d’un Market Maker à produit constant. Cette combinaison permet d’obtenir une courbe d’évolution légèrement différente, optimisée pour des scénarios de trading spécifiques.

L’un des principaux avantages des modèles hybrides est leur capacité à réduire le slippage, en particulier pour les petits montants. Cependant, pour les montants plus conséquents, le slippage peut être plus élevé. Cette caractéristique est particulièrement bénéfique pour les stablecoins, car elle permet des échanges avec un impact de prix minimal.

Source : Whitepaper Curve

Les modèles hybrides sont particulièrement utilisés chez Curve. Ils permettent des échanges avec un impact de prix extrêmement faible grâce à une courbe de taux de change principalement linéaire. Cette courbe ne devient parabolique que lorsque le pool de liquidité est poussé à ses limites. Cela signifie que les fournisseurs de liquidité gagnent davantage en frais, car le capital est utilisé plus efficacement. Les arbitragistes, quant à eux, profitent toujours de la rééquilibration du pool.

Bien que le concept de base reste le même, à savoir fournir de la liquidité de manière décentralisée, il existe plusieurs autres variantes d’AMM, chacune avec ses propres caractéristiques et avantages.

Les différents types de frais associés aux AMM

Frais de transaction

Chaque transaction sur une blockchain, qu’il s’agisse d’un simple transfert de tokens ou d’une interaction complexe avec un contrat intelligent, entraîne des frais. Ces frais, souvent appelés “gas” sur Ethereum, sont payés aux mineurs ou validateurs qui sécurisent et maintiennent le réseau.

Ces frais peuvent varier en fonction de la congestion du réseau. Lorsque le réseau est encombré, les frais peuvent augmenter considérablement, rendant certaines opérations coûteuses.

Frais d’échanges

Les frais d’échange sont spécifiques aux AMM et sont prélevés à chaque fois qu’un utilisateur effectue un échange. Ces frais sont généralement exprimés en pourcentage de la valeur de la transaction.

Ces frais sont essentiels pour plusieurs raisons :

- Rémunération des fournisseurs de liquidité : une grande partie, sinon la totalité, des frais d’échange est redistribuée aux fournisseurs de liquidité en fonction de leur contribution au pool. C’est leur récompense pour avoir fourni des fonds qui facilitent les échanges.

- Maintenance et développement : une petite portion des frais peut être utilisée pour soutenir le développement continu du protocole et couvrir les coûts opérationnels.

Frais de retrait de liquidité

Lorsqu’un fournisseur de liquidité souhaite retirer ses fonds d’un pool de liquidité, des frais de retrait peuvent s’appliquer. Ces frais sont conçus pour encourager les fournisseurs à laisser leurs fonds dans le pool plus longtemps, garantissant ainsi une liquidité stable pour les utilisateurs. Ces frais sont généralement redistribués au pool, bénéficiant ainsi aux fournisseurs restants.

Conclusion

Les AMM ont démontré leur utilité en offrant une liquidité décentralisée, en supprimant les intermédiaires et en permettant des échanges rapides et efficaces. Cependant, le monde de la DeFi est en constante recherche d’innovation, et c’est là que les CLMM, ou “Custom Liquidity Market Makers”, entrent en jeu.

Les CLMM représentent la prochaine étape logique dans l’évolution des AMM. Ils offrent une flexibilité accrue, permettant aux protocoles de créer des marchés sur mesure qui peuvent être adaptés à des besoins spécifiques….